Введение

Систематические риски представляют собой факторы, которые влияют на весь рынок в целом, а не на отдельные ценные бумаги или секторы. Эти риски не могут быть полностью устранены путем диверсификации портфеля и потому требуют особого внимания со стороны инвесторов. В данной статье мы проанализируем ключевые систематические риски, с которыми сталкивается американский фондовый рынок в 2024 году, и рассмотрим возможные стратегии их минимизации.

Инфляционные риски и монетарная политика ФРС

Несмотря на замедление инфляции по сравнению с пиковыми значениями 2022-2023 годов, инфляционные риски продолжают оставаться актуальными для американской экономики. Федеральная резервная система (ФРС) находится в сложной ситуации, балансируя между необходимостью контролировать инфляцию и поддерживать экономический рост.

Анализ последних данных показывает, что базовая инфляция (исключая волатильные цены на продукты питания и энергоносители) остается выше целевого уровня ФРС в 2%. Это создает риск того, что ФРС может задержать снижение процентных ставок или даже возобновить их повышение, что негативно скажется на рынке акций, особенно на высокооцененных технологических компаниях и других секторах, чувствительных к изменению процентных ставок.

Для минимизации этого риска инвесторам рекомендуется:

- Диверсифицировать портфель, включив в него ценные бумаги с защитой от инфляции (TIPS)

- Рассмотреть инвестиции в сырьевые товары и компании, способные переносить рост издержек на потребителей

- Уменьшить долю долгосрочных облигаций, которые наиболее чувствительны к инфляционным рискам

Геополитические риски

Геополитическая напряженность остается одним из ключевых факторов неопределенности для финансовых рынков в 2024 году. Торговые отношения между США и Китаем, конфликты на Ближнем Востоке и в Восточной Европе создают риски для глобальных цепочек поставок и мировой торговли.

Особое внимание следует уделить президентским выборам в США, которые состоятся в ноябре 2024 года. Неопределенность относительно будущей экономической политики, налогообложения и регулирования может привести к повышенной волатильности рынка во второй половине года.

Для управления геополитическими рисками рекомендуется:

- Увеличить долю защитных активов в портфеле (государственные облигации, золото)

- Рассмотреть инвестиции в компании с диверсифицированной географией бизнеса

- Использовать хеджирующие стратегии для защиты от внезапных рыночных шоков

Риски корпоративной задолженности

Длительный период низких процентных ставок привел к значительному увеличению корпоративного долга в США. По данным Федеральной резервной системы, совокупный корпоративный долг американских компаний достиг рекордных уровней, превысив 12 триллионов долларов.

В условиях повышенных процентных ставок компании с высоким уровнем задолженности сталкиваются с ростом стоимости обслуживания долга, что может негативно сказаться на их прибыльности и способности инвестировать в развитие бизнеса. Особенно уязвимы компании с низким кредитным рейтингом и высоким соотношением долга к EBITDA.

Для минимизации этого риска инвесторам следует:

- Тщательно анализировать баланс компаний перед инвестированием, обращая внимание на уровень долговой нагрузки

- Отдавать предпочтение компаниям с устойчивым денежным потоком и низким соотношением долга к EBITDA

- Диверсифицировать портфель облигаций по срокам погашения и кредитному качеству эмитентов

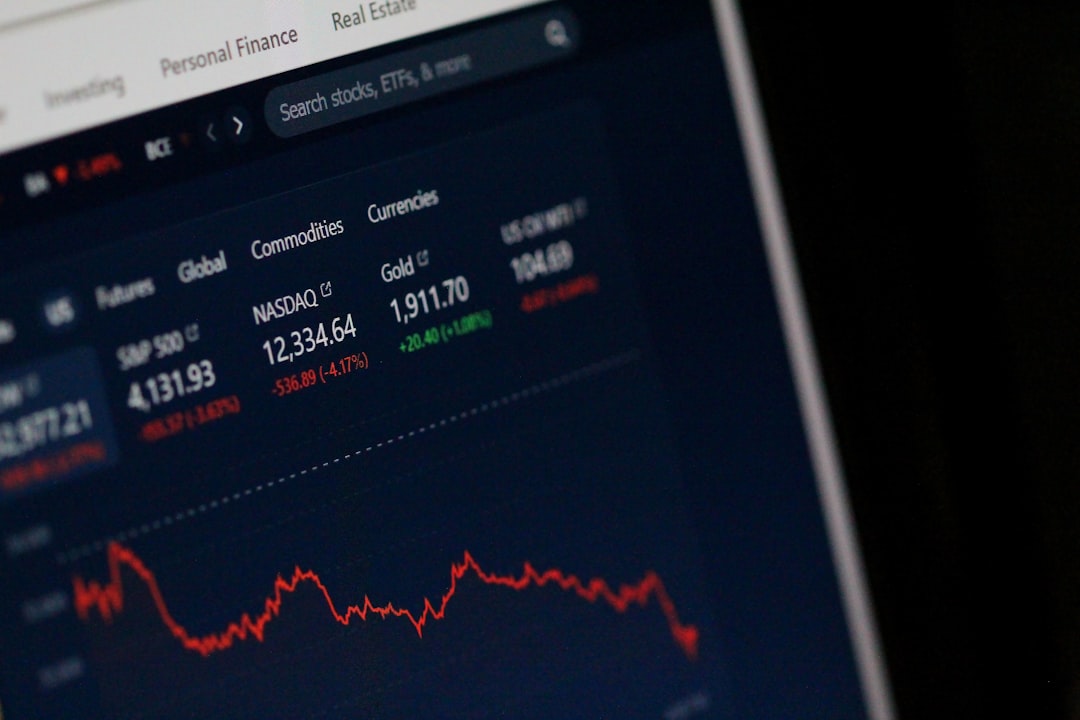

Риски переоцененности рынка

Несмотря на периодические коррекции, американский фондовый рынок продолжает демонстрировать высокие показатели оценки по историческим меркам. Соотношение цены к прибыли (P/E) для индекса S&P 500 находится выше исторического среднего значения, что вызывает опасения относительно потенциальной коррекции.

Особую обеспокоенность вызывает концентрация рыночной капитализации в небольшом числе крупных технологических компаний. Так называемые "Magnificent Seven" (Apple, Microsoft, Alphabet, Amazon, NVIDIA, Meta и Tesla) составляют значительную долю индекса S&P 500, что создает риски в случае ухудшения показателей этих компаний.

Для защиты от риска переоцененности рынка рекомендуется:

- Сбалансировать портфель между акциями роста и стоимости

- Рассмотреть инвестиции в недооцененные секторы экономики

- Использовать стратегию усреднения при входе на рынок (dollar-cost averaging)

- Поддерживать адекватный уровень наличных средств для использования возможностей, которые могут возникнуть при коррекции рынка

Заключение

Систематические риски являются неотъемлемой частью инвестирования на фондовом рынке. В 2024 году инвесторы на рынке США сталкиваются с комплексом взаимосвязанных рисков, включая инфляционные ожидания, неопределенность монетарной политики, геополитические факторы и высокие рыночные оценки.

Успешное управление этими рисками требует комплексного подхода, включающего диверсификацию портфеля, тщательный анализ фундаментальных показателей компаний, использование хеджирующих стратегий и поддержание финансовой дисциплины. Хотя полностью избежать систематических рисков невозможно, их понимание и готовность к различным сценариям развития рынка помогут инвесторам принимать более обоснованные решения и достигать долгосрочных финансовых целей.